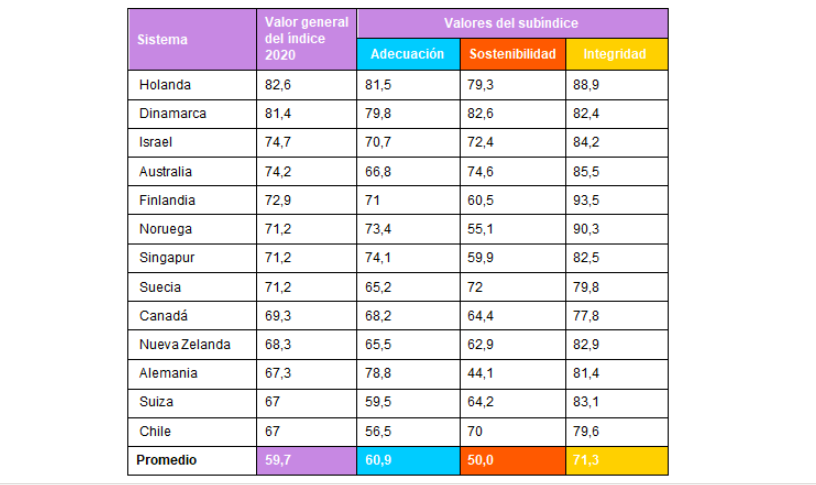

Conforme a la decimosegunda versión del Índice Mundial de Pensiones de Melbourne Mercer 2020 (MCGPI por sus siglas en inglés), Chile muestra una baja de tres posiciones frente a la versión anterior, quedando en el 13° lugar, pero se mantiene como el mejor sistema de pensiones de América Latina.

Según el estudio, Chile promedió una nota 67, en comparación al 68,7 alcanzado en la versión 2019. Sobre la evaluación de los tres pilares que se miden en este estudio, en “integridad” el país subió su puntaje de 79,2 a 79,6.

En tanto en “sostenibilidad” bajó 1,7 (71,7 en 2019) puntos, llegando a 70 puntos. “Adecuación” continúa siendo el ítem más débil y donde se ve el principal descenso, llegando a 56,6 de los 59,4 alcanzados el año anterior.

“La principal caída de Chile se observa en el pilar de adecuación, este se explica por la baja en las tasas de reemplazo del informe Pensions at a Glance de la OCDE, donde en 2019 eran de 47.0%, 38.2% y 38.6% para aquellos con ingresos de 0.5, 1.0 y 1.5 veces el salario promedio, y hoy son de 43,6%, 35,9% y 36,4%, respectivamente”, explicó Daniel Nadborny, CEO de Mercer Chile.

Sobre el descenso en el índice de sostenibilidad, el ejecutivo añadió “esta se debe a la caída del crecimiento económico real, principalmente empujado por el impacto del covid-19 en la economía. Esta baja se observó en la mayoría de los sistemas estudiados”, concluyó.

A nivel latinoamericano, a Chile le sigue Colombia con una nota promedio de 58,5 y más atrás Perú con un 57,2.

Holanda obtuvo el valor más alto del índice (82,6) y mantiene su posición número uno en el ranking general, a pesar de las importantes reformas que se están llevando a cabo en materia previsional en ese país. Tailandia obtuvo el valor más bajo del índice (40,8).

Para cada subíndice, los puntajes más altos fueron Holanda para “adecuación” (81,5), Dinamarca para “sostenibilidad” (82,6) y Finlandia para “integridad” (93,5). Los puntajes más bajos fueron México para “adecuación” (36,5), Italia para “sostenibilidad” (18,8) y Filipinas para “integridad” (34,8).

El efecto del covid-19 en el futuro de los sistemas de pensiones

El impacto del covid-19 va mucho más allá de las consecuencias sanitarias; existen efectos económicos a largo plazo que repercuten en las industrias, las tasas de interés, el rendimiento de las inversiones y la confianza de la comunidad en el futuro. Como consecuencia de ello, también ha cambiado la provisión de ingresos de jubilación adecuados y sostenibles a largo plazo.

El nivel de deuda pública ha aumentado en muchos países después del covid-19. Es probable que este incremento restrinja la capacidad de los futuros gobiernos para mantener a sus poblaciones mayores, ya sea mediante pensiones o mediante la prestación de otros servicios como salud o atención a adultos mayores.

Para ayudar a mitigar el impacto del covid-19, los gobiernos han implementado una serie de respuestas a fin de apoyar a sus ciudadanos y sus sistemas de pensiones.

El profesor Deep Kapur, director del Centro Monash para estudios financieros (MCFS), manifestó que muchos gobiernos de todo el mundo han respondido al covid-19 con un importante estímulo fiscal; y los bancos centrales han adoptado una política monetaria no convencional.

“Las perspectivas de rendimiento de las inversiones son poco favorables, mientras que la volatilidad puede ser elevada, y ello se suma a los retos habituales derivados de la gestión del riesgo en una cartera de pensiones”, afirmó.

“Asimismo, algunos gobiernos han permitido el acceso temporal a pensiones ahorradas o han reducido el nivel de las tasas de contribución obligatoria para mejorar las posiciones de liquidez de las familias. Es probable que estos cambios tengan un impacto significativo en la adecuación, sostenibilidad e integridad de los sistemas de pensiones y, de este modo, influya en la evolución del Índice Mundial de Pensiones en los próximos años”, añadió Kapur.

Por ejemplo, Australia permitió que las personas cuyos ingresos habían disminuido en más de un 20% tuvieran acceso a un máximo de AUD 20 000 (aproximadamente US$13.000) de los activos de sus fondos de pensiones, mientras que Chile permitió que los contribuyentes activos retiraran voluntariamente el 10% de sus fondos de pensiones individuales hasta un máximo de US$5.600.

Acerca de este último punto, el CEO de Mercer Chile señaló que “si bien el retiro de fondos se menciona en el estudio, este no alcanzó a reflejarse en los resultados”. Ante esto, se espera que en la versión 2021 del Índice Mundial de Pensiones de Melbourne Mercer se pueda observar el impacto, “el cual podrá ser medido también con la evolución que tenga el PIB de Chile, entregando una conclusión más concreta”, agregó Nadborny.

“Resulta interesante mencionar que los dos principales sistemas de ingresos de jubilación en el Índice Mundial de Pensiones, Holanda y Dinamarca, no han permitido el acceso anticipado a los activos de pensiones, a pesar de que los activos de cada sistema de pensiones representan más del 150% del PIB del país”, concluyó el CEO de Mercer Chile.

Enviando corrección, espere un momento...

Enviando corrección, espere un momento...