Durante este jueves, Codelco y Anglo American sellaron el acuerdo ante la Justicia por la propiedad de la mina ex Disputada de Las Condes. Este acuerdo se enmarca en la extensa pugna que duró 10 meses y concluyó hoy jueves.

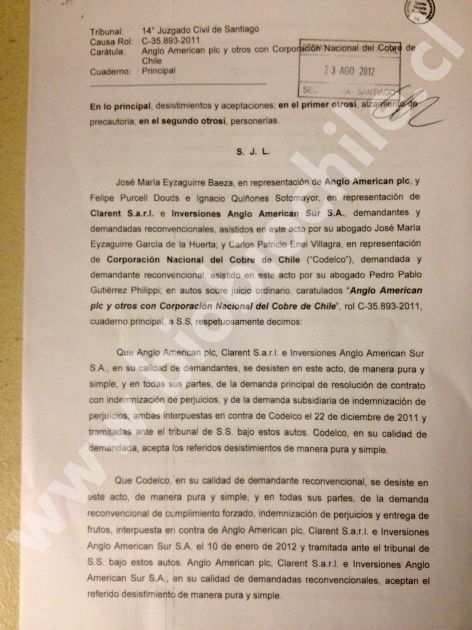

El fin de la disputa judicial entre Anglo American y Codelco ya es una realidad. La firma se realizó ante el juez Luis Osvaldo Correa, del 14º Juzgado Civil de la capital.

En representación de Codelco, firmó el abogado Pedro Pablo Gutiérrez, mientras que por parte de Anglo American lo hizo José María Eyzaguirre.

Las partes salieron satisfechas de la audiencia judicial, que puso fin a 10 meses de disputas entre las empresas.

Poco antes de que se diera a conocer el resultado de la negociación en el 14º Juzgado Civil de Santiago, en la página web de Anglo American en nuestro país, ya estaba publicado el acuerdo que la empresa tomó junto a Codelco, en el que decidieron formar una nueva asociación en beneficio de ambas compañías.

En la declaración indicaron que Anglo American mantendrá el control de AA Sur, reduciendo su propiedad de 75,5% a 50,1%. En tanto, una sociedad conjunta entre Codelco y Mitsui (“el joint venture de Codelco/Mitsui”), controlada por Codelco, adquirirá el 29,5% de AA Sur mediante las siguientes dos transacciones:

Un 24,5% de propiedad en AA Sur por un total neto de US$1.700 millones, que equivale a US$1.800 millones ajustado para considerar los dividendos pagados a accionistas desde el 1 de enero de 2012 (el precio de la opción para Codelco durante la ventana de ejercicio por una participación de 24,5% en AA Sur -excluyendo préstamos de accionistas- habría sido de aproximadamente US$2.500 millones). Como parte de esta transacción, los accionistas de AA Sur han acordado incluir la transferencia de AA Sur a Codelco de algunas concesiones mineras no desarrolladas al este de la división Andina de Codelco, que ofrecen oportunidades significativas para generar sinergias y valor para Codelco, mientras que sólo representan un valor comercial nominal para AA Sur.

En 5% de propiedad en AA Sur (que comprende un 0,9% de Anglo American y 4,1% de Mitsubishi) por un total neto de US$1.100 millones. La adquisición por parte del joint venture de Codelco/Mitsui de este 4,1% está sujeta a la aprobación de la autoridad anti monopolio en Brasil. En anticipación de esta aprobación, Anglo American ha acordado adquirir un 4,1% de AA Sur a Mitsubishi por un total neto de aproximadamente US$890 millones y ha acordado vender esa participación al joint venture de Codelco/Mitsui en aproximadamente US$ 890 millones una vez obtenidas las autorizaciones regulatorias. Esta transacción reducirá la propiedad de Mitsubishi en AA Sur a un 20,4%. En consideración a la participación de Mitsubishi en esta transacción, Anglo American también realizará un pago de US$40 millones a Mitsubishi.

La Presidenta Ejecutiva de Anglo American, Cynthia Carroll, afirmó que este acuerdo comercial demuestra el foco de ambas empresas con el futuro, y en el potencial que pueden tener como socios para su beneficio. “Este acuerdo reconoce la contribución de Mitsubishi para materializar el acuerdo de hoy. La alianza entre Anglo American, Codelco, Mitsubishi y Mitsui crea un potencial significativo de inversiones futuras en el distrito Los Bronces -uno de los yacimientos de cobre productivo y prospectivo más cautivante.

Por otro lado, Thomas Keller, Presidente Ejecutivo de Codelco, indicó que está contento con el acuerdo, ya que “satisface nuestras expectativas en términos de creación de valor para la minera, reafirmando nuestra posición como el productor de cobre más grande del mundo”. Por otro lado, agregó que “ahora podemos mirar hacia adelante para que sigamos construyendo juntos sobre la base del valor que ambas compañías hemos logrado con el acuerdo de hoy”.

Según trascendidos, las transacciones serán realizadas en efectivo y Anglo American tiene la intención de utilizar los fondos para propósitos corporativos generales. En tanto, el cierre de las transacciones estarán sujetas al levantamiento de una medida precautoria del 14º Juzgado Civil de Santiago.

De manera exclusiva, La Radio tuvo acceso al documento que pone fin al litigo entre ambas empresas, el cual puede ser visto a continuación: