La llegada y propagación de la pandemia del coronavirus ha generado diversas preocupaciones en los hogares chilenos, ante la rebaja de los ingresos y las pérdidas de empleos.

Si bien el Gobierno y la banca han anunciado medidas de ayuda, quienes tienen complicaciones con sus deudas siguen buscando una alternativa para salir adelante.

En ese contexto, salen al tapete tres términos que es importante conocer y diferenciar: renegociar, refinanciar o repactar, palabras muy diferentes y cuya confusión podría derivar en pagar más.

Las diferencias

1. Renegociar

Según explicaron desde Defensadeudores.cl, renegociar es una propuesta de pago que presenta el deudor ante la Superintendencia de Insolvencia y Reemprendimiento (Superir), quien actuará como órgano intermediario entre el deudor y sus acreedores.

“Es un procedimiento gratuito y es para personas naturales, es decir, excluye a empresas (personas jurídicas)”, indicaron desde la firma que asesora a personas y empresas con problemas de morosidad y sobreendeudamiento.

“Se pueden lograr nuevas y mejores condiciones de pago para que la persona pueda asumir sus compromisos financieros. Incluso, optar a la condonación de intereses y de parte del capital adeudado”, explicó el abogado Ricardo Ibáñez.

2. Repactar

Es un acuerdo directo al que llega voluntariamente el acreedor con el deudor.

Cuando se recurre a esta alternativa se busca tener nuevas condiciones de pago que permitan cumplir con las obligaciones financieras, detalló Defensadeudores.cl.

Se generan nuevas, pero peores condiciones de pago, porque aumenta el capital adeudado, sube la tasa de interés y se extienden los meses para cumplir con el pago de la deuda.

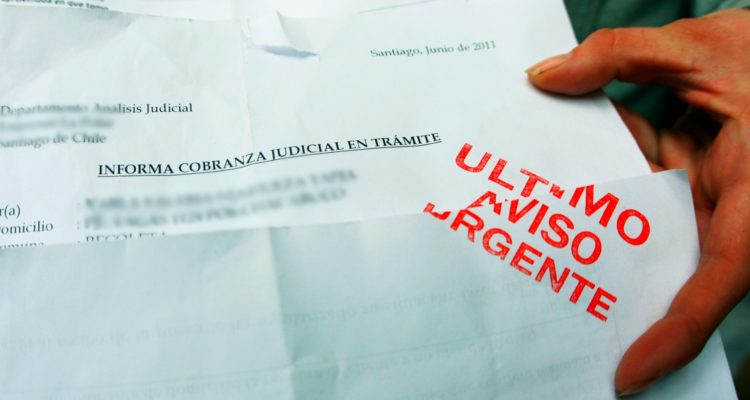

“Las personas muchas veces recurren a la repactación por desconocimiento y también por temor, porque empiezan a recibir llamados de cobranza y amenazas de embargo”, comentó Ibáñez.

3. Refinanciar

Implica pedir un crédito para que el monto solicitado cubra todas las deudas que se mantienen con diferentes acreedores, es decir, pedir un nuevo crédito para financiar otros créditos.

Ibañez sostuvo que a refinanciar “se le conoce popularmente como una compra de cartera: un banco me compra las deudas que tengo con diferentes entidades financieras”.

El propósito es asumir una obligación sólo con una entidad, con una tasa de interés y gasto de administración, en un plazo y monto de cuota adecuado para el bolsillo.

Por último, desde Defensadeudores.cl explicaron que al refinanciar se debe tener en cuenta que se podrá rebajar el monto de la cuota mensual a pagar, “pero también que se extenderán los plazos de pago y los intereses podrían aumentar”.

Enviando corrección, espere un momento...

Enviando corrección, espere un momento...